E-Rechnungspflicht Ausnahmen

Inhaltsverzeichnis

Was bedeutet die E-Rechnungspflicht?

Unternehmen sind ab dem 01. Januar 2025 grundsätzlich verpflichtet, ihre Rechnungen nur noch in elektronischer Form auszustellen. Zudem müssen ihre Systeme so ausgerichtet sein, dass sie elektronische Rechnungen empfangen können, die sie von anderen Unternehmen erhalten. Die E-Rechnungspflicht möchte damit die Digitalisierung des Rechnungsprozesses vorantreiben. Der B2B- folgt damit dem öffentlichen Bereich nach, denn bei Rechnungsstellung an öffentliche Auftraggeber gilt die E-Rechnungspflicht bereits.

Wen betrifft die E-Rechnungspflicht?

Betroffen sind von der E-Rechnungspflicht die in Deutschland im B2B-Bereich tätigen Unternehmen. Der Austausch von Rechnungen soll ab dann nur noch in elektronischer Form erfolgen. Grundsätzlich gelten diese Regelungen unabhängig von der Unternehmensgröße oder der Branche. Wer Leistungen an öffentliche Auftraggeber erbringt, ist ebenfalls betroffen. Hier spielt das Format XRechnung die entscheidende Rolle, welche durch die E-Rechnungspflicht eine weitere Förderung erfährt. Das B2C-Geschäft ist nicht betroffen.

Überblick: E-Rechnungspflicht Ausnahmen

Für die E-Rechnungspflicht sind in der E-Rechnungsverordnung eine ganze Reihe von Ausnahmen vorgesehen. Dadurch gestaltet sich die Umstellung für die betroffenen Firmen etwas einfacher. Im Folgenden sind einzelne Ausnahmen für betreffende Gruppen aufgeführt, um Ihnen die Orientierung durch den komplexen Regelungssatz zu erleichtern.

Kleinunternehmer

Besondere Ausnahmen sieht die E-Rechnungspflicht für Kleinunternehmer vor. Diese gelten für Unternehmen, die im vorherigen Kalenderjahr einen Jahresumsatz von maximal 800.000 Euro erzielt haben. Hier sind insbesondere die verlängerten Fristen zu berücksichtigen. Die Verwendung von Papier- oder PDF-Rechnungen ist weiterhin bis Ende 2027 erlaubt. Diese verlängerte Frist gilt für Umsätze, die nach dem 31. Dezember 2025 und vor dem 1. Januar 2028 entstanden sind. Mit dieser Regelung sollen kleine Unternehmen ihre Systeme schrittweise anpassen können. Investitionen sind also nicht zwingend sofort notwendig.

B2C-Bereich

Entsteht der Umsatz nach dem 31. Dezember 2024 und vor dem 1. Januar 2027, dürfen Unternehmen noch bis Ende 2026 weiterhin Papier- oder PDF-Rechnungen nutzen. Damit ergibt sich mehr zeitliche Flexibilität für die Anpassung der Systeme und Prozesse. Hinzu kommen im B2B-Bereich die oben erwähnten spezifischen Umsatzgrenzen für kleinere Unternehmen. Insgesamt zielen diese Regelungen darauf ab, den Übergang zur E-Rechnungspflicht für die Unternehmen einfacher zu gestalten. Jeder soll genügend Zeit für die Umstellung erhalten, sodass sich am Ende alle technischen und rechtlichen Anforderungen erfüllen lassen.

Vereine

Spezifische Ausnahmereglungen sind ab 2025 auch für Vereine vorgesehen. Das soll die administrative Belastung in der Anfangszeit der Umstellung verringern. Agiert ein Verein nicht als Unternehmen im Sinne des Umsatzsteuerrechts, ist er von der E-Rechnungspflicht ausgenommen. Wer also nur gemeinnützig statt wirtschaftlich tätig ist, kann weiterhin traditionelle Papier- oder PDF-Rechnungen verwenden. Ansonsten gelten umsatzsteuerliche Schwellenwerte. Sind diese überschritten, greift die E-Rechnungspflicht auch hier. Daher kann eine Umstellung auf E-Rechnungsformate wie XRechnung oder ZUGFeRD auch für Vereine erforderlich sein.

Kleinbeträge und Tickets

Ausnahmen sieht die E-Rechnungspflicht auch für Kleinbeträge und Tickets vor. Kleinbetragsrechnungen sind alle Rechnungen, die einen Betrag von 250 Euro nicht überschreiten (inklusive Umsatzsteuer). Die Abrechnung kleinerer Beträge erfordert also keine umfangreiche digitale Abwicklung und soll damit auch in Zukunft unkompliziert bleiben. Bei Tickets oder anderen Belegen, deren Ausstellung oft in automatisierten und standardisierten Prozessen erfolgt, sind die Papierform und PDFs weiterhin erlaubt. Hier ist davon auszugehen, dass die Digitalisierung des Prozesses vielfach unverhältnismäßig wäre.

Umsatzsteuerbefreite Dienstleistungen

Für umsatzsteuerbefreite Dienstleistungen gelten im Rahmen der E-Rechnungspflicht ebenfalls Ausnahmen. Diese betreffen insbesondere Leistungen, die nach deutschem Umsatzsteuerrecht von der Steuer befreit sind, wie beispielsweise Bildungs- oder Gesundheitsdienstleistungen. Rechnungen für solche Dienstleistungen sind nicht zwingend in elektronischer Form zu übermitteln, da sie nicht unter die allgemeinen Regelungen der E-Rechnungspflicht fallen. Allerdings sollten Unternehmen prüfen, ob sie auch steuerpflichtige Umsätze haben, da für diese Teile des Geschäfts weiterhin die E-Rechnungspflicht gilt. In solchen Fällen muss eine klare Abgrenzung zwischen den verschiedenen Umsatzarten erfolgen.

Sonstige Ausnahmen

Neben den bereits erwähnten existieren weitere Ausnahmen. Diese betreffen zum Beispiel Transaktionen mit Privatkunden. Hier sind weiterhin Papier- und PDF-Rechnungen erlaubt. Sonderfälle existieren auch im internationalen Handel. Befinden sich die Geschäftspartner außerhalb der EU, gilt die deutsche E-Rechnungspflicht in der Regel nicht. Auch können spezifische Branchen und Dienstleister wie etwa der Bereich der öffentlichen Sicherheit ausgenommen sein, ebenso wie andere sensible Sektoren.

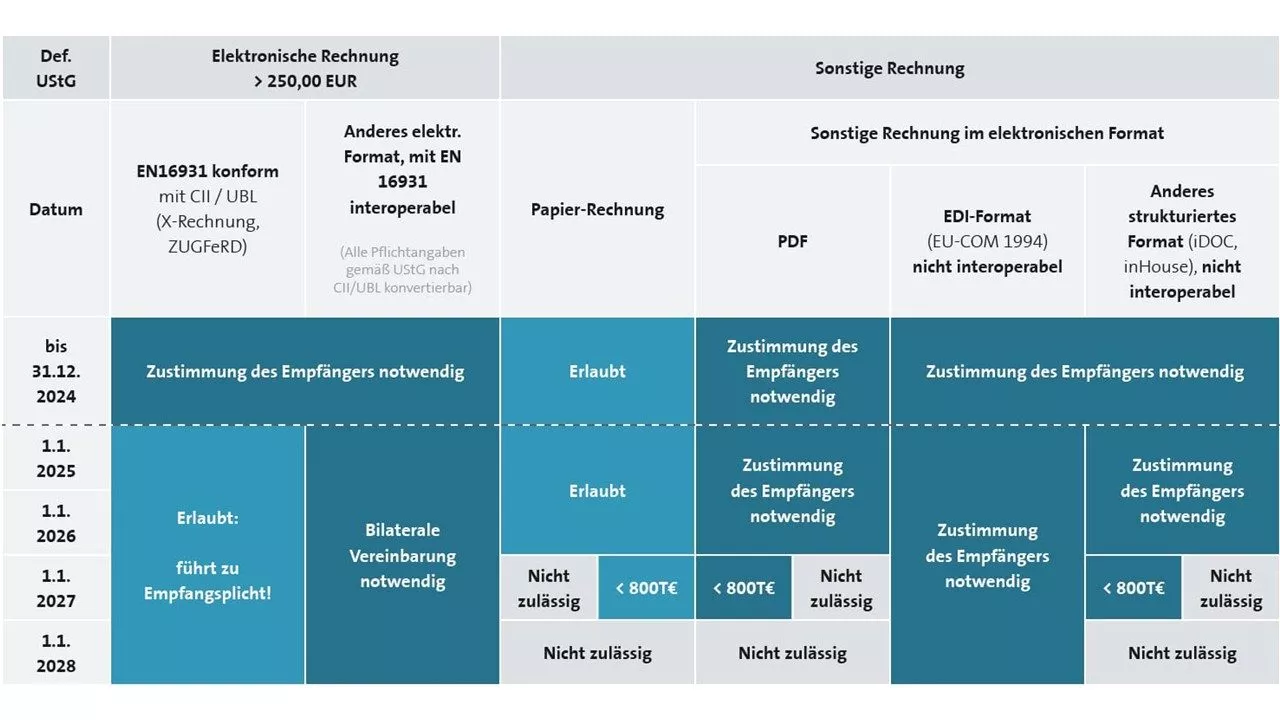

Was verändert sich bei den Ausnahmen? Zeitliche Fristen und Übergänge 2025 bis 2028

Die Einführung der E-Rechnungspflicht ab dem 1. Januar 2025 in Deutschland begleiten mehrere zeitlich gestaffelte Übergangsregelungen, die bis 2028 andauern. Diese Übergangsfristen und Ausnahmen sollen Unternehmen und bestimmten Branchen eine schrittweise Anpassung an die neuen Anforderungen ermöglichen:

- Einführung und Übergangsphase im Jahr 2025: Ab dem 1. Januar 2025 tritt die E-Rechnungspflicht im B2B-Bereich offiziell in Kraft. Während des gesamten Jahres 2025 dürfen bestimmte Rechnungsarten, wie Kleinbetragsrechnungen und umsatzsteuerbefreite Dienstleistungen, weiterhin in Papierform oder als PDF-Rechnung versendet werden.

- Übergangsfristen bis Ende 2026: Bis 31. Dezember 2026 können Unternehmen noch Papier- oder PDF-Rechnungen verwenden, wenn der Umsatz zwischen dem 1. Januar 2025 und dem 31. Dezember 2026 entstanden ist.

- Regelung für kleine Unternehmen bis 2027: Für Unternehmen, die im vorherigen Kalenderjahr einen Jahresumsatz von maximal 800.000 Euro erzielt haben, gilt eine längere Übergangsfrist. Diese Unternehmen dürfen bis 31. Dezember 2027 weiterhin traditionelle Rechnungsformate nutzen.

- Abschluss der Übergangsphase 2028: Ab dem 1. Januar 2028 enden alle Übergangsregelungen endgültig.

Fazit: E-Rechnungspflicht Ausnahmen

Die Einführung der E-Rechnungspflicht ab dem 1. Januar 2025 in Deutschland ist ein bedeutender Schritt in Richtung Digitalisierung und Effizienzsteigerung im B2B-Sektor. Um den Übergang zu erleichtern, gibt es zeitlich gestaffelte Ausnahmen und Übergangsregelungen. Diese Maßnahmen bieten Unternehmen eine gewisse Flexibilität und ausreichend Zeit, sich auf die neuen Anforderungen vorzubereiten, was die Digitalisierung des Rechnungswesens nachhaltig unterstützen soll.

Weitere Informationen

- Elektronische Rechnungen (IHK)

- E-Rechnungspflicht ab 2025 (IHK)

- E-Rechnungen im und aus dem SAP (Podcast mit Alex Wiefel)

FAQ

Was bedeutet die E-Rechnungspflicht für Unternehmen?

Ab dem 01. Januar 2025 sind alle Unternehmen im B2B-Bereich verpflichtet, Rechnungen ausschließlich in elektronischer Form zu stellen und empfangen zu können. Dies soll den gesamten Rechnungsprozess digitalisieren und effizienter gestalten. Die Regelung betrifft alle Unternehmen, unabhängig von Größe und Branche, jedoch gibt es spezifische Ausnahmen, die eine stufenweise Umstellung erleichtern sollen.

Welche Ausnahmen gelten für kleine Unternehmen und Vereine?

Kleinunternehmer mit einem Jahresumsatz unter 800.000 Euro haben verlängerte Übergangsfristen bis Ende 2027 und können bis dahin weiterhin Papier- oder PDF-Rechnungen nutzen. Auch Vereine, die nicht als Unternehmen im Sinne des Umsatzsteuerrechts gelten, sind von der E-Rechnungspflicht ausgenommen. Hierdurch wird die administrative Belastung für kleinere Organisationen in der Anfangszeit der Umstellung reduziert.

Gibt es besondere Regelungen für Kleinbetragsrechnungen und umsatzsteuerbefreite Dienstleistungen?

Ja, Kleinbetragsrechnungen bis 250 Euro und umsatzsteuerbefreite Dienstleistungen sind ebenfalls von der E-Rechnungspflicht ausgenommen. Diese Rechnungen dürfen weiterhin in Papier- oder PDF-Form ausgestellt werden. Dies sorgt dafür, dass Unternehmen bei kleineren Beträgen oder steuerbefreiten Leistungen eine flexible Abwicklung behalten und nicht sofort auf elektronische Formate umstellen müssen.

Wer kann mir beim Thema E-Rechnungspflicht Ausnahmen helfen?

Wenn Sie Unterstützung zum Thema E-Rechnungspflicht Ausnahmen benötigen, stehen Ihnen die Experten von Mindforms, dem auf dieses Thema spezialisierten Team der mindsquare AG, zur Verfügung. Unsere Berater helfen Ihnen, Ihre Fragen zu beantworten, das passende Tool für Ihr Unternehmen zu finden und es optimal einzusetzen. Vereinbaren Sie gern ein unverbindliches Beratungsgespräch, um Ihre spezifischen Anforderungen zu besprechen.